Financieel inzicht en plan

U wilt graag eerder stoppen met werken. Maar kan dat financieel wel? Kunt u dan uw vaste lasten betalen en ook nog leuk leven? En wanneer kunt u dan stoppen met werken? Al als u 60 bent of moet u toch wachten tot 65 of 68?

Met slimme software geef ik u inzicht in uw (gezins)inkomen en financiële positie en die van uw partner. Dit doe ik voor verschillende leeftijden dat u stopt met werken. Zo kunt u zelf zien wat voor u een goede en acceptabele pensioenleeftijd is. Zo nodig adviseer ik u hoe u (nog) eerder kunt stoppen met werken of het inkomen kunt verhogen. Door een integrale benadering blijkt dat er vaak meer mogelijk is dan u denkt.

Hoe fijn is het als u straks weet op welke leeftijd u met een gerust hart met pensioen kunt gaan en nog genoeg leuke dingen kunt doen? Zoals die hobby waar u graag meer tijd aan besteed of mooie reizen maken met uw partner.

Dit leg ik voor u vast in een helder en persoonlijk financieel plan. Zo weet u waar u aan toe bent en dat geeft financiële rust!

Bel me op 06-16026504 of mail mij via erik@hertgerspensioenadvies.nl voor meer informatie.

Voor slechts € 518,- (alleenstaande) / € 570,- (partners) weet u wanneer u kunt stoppen met werken en toch voldoende middelen hebt om goed van te leven.

Meer weten? Lees dan hieronder verder.

Meer informatie over financieel inzicht en plan

Met een integraal financieel planningsprogramma, de PrivateWealthNavigator, geven wij u snel én effectief inzicht in uw persoonlijke financiële situatie en die van uw eventuele partner op dit moment, bij arbeidsongeschiktheid, overlijden én (vroeg)pensioen. Hierbij betrekken we (desgewenst) ook het opbouwen of (gedeeltelijk) interen op uw vermogen. Dit kan zowel uw privé als ondernemingsvermogen zijn, zoals spaargeld, beleggingen en/of een (over)waarde in de eigen woning. Hierbij kunnen we (desgewenst) rekenen met een realistisch verwacht rendement en een strategische asset allocatie (sparen, defensief en offensief beleggen). En met een zogenoemde Monte Carlo simulatie ziet u de uitkomsten op basis van het gemiddeld rendement, de 5% beste en 5% slechtste scenario’s. Ook kunnen we de uitkomsten tonen bij verschillende willekeurige scenario’s. Hierdoor krijgt u inzicht in de kansen en de risico’s van beleggen ten opzichte van (alleen) sparen. Uiteraard kunnen we ook rekenen met de rendementen die u verwacht. Dit financieel inzicht helpt u verstandige keuzes te maken om uw financiële doelen te realiseren. Een integrale financiële planning leidt vaak tot verrassende inzichten.

Door deze integrale benadering kunnen we samen een financieel plan maken dat het best aansluit bij uw doelstellingen, mogelijkheden en wensen. U ziet direct of en wanneer er inkomenstekorten of -overschotten zijn, hoe groot die zijn en wat de gevolgen zijn voor uw inkomen en vermogen. Hierdoor kunt u beter(e) beslissingen nemen. Dit plan geeft u inzicht in uw toekomstig netto besteedbaar inkomen (hierna: NBI) en vermogen, maar ook in de heffingskortingen, verschuldigde belasting(en) en eventuele toeslag(en) waar u recht op heeft. De planningsjaren kunnen doorlopen tot zelfs 2074 (maximaal 50 jaar). De berekeningen worden cijfermatig en grafisch getoond.

Met ‘een druk op de knop’ kunnen we ook de volgende berekeningen maken:

- het benodigd rendement (en doelvermogens) over het vermogen (privé en BV’s) om het gewenste NBI tot een bepaalde leeftijd te realiseren;

- het gewenst doelvermogen op een bepaalde leeftijd op basis van rendement of een daarbij passend NBI;

- een passend maximaal haalbaar NBI tot een bepaalde leeftijd;

Uiteraard houden we rekening met te verwachten inflatie, rendement op uw vermogen en stijging (indexatie) van uw inkomen, de AOW, uw pensioen(en), lijfrente en andere voorzieningen. Ook kunnen we rekening houden met toekomstige veranderingen in uw inkomsten en uitgaven.

Daarnaast stellen wij vast of een door u gewenst NBI na een overlijden en arbeidsongeschiktheid haalbaar is. Als dit niet haalbaar is berekenen we hoeveel extra kapitaal nodig is om dit NBI wel te realiseren en/of welk NBI wel haalbaar is.

Bij de vaststelling van het benodigd kapitaal bij overlijden houden we ook rekening met de eventueel verschuldigde erfbelasting. De erfbelasting berekenen we globaal. Voor een juiste berekening is een aanvullende nalatenschapsplanning nodig. Hierover leest u meer onder het kopje “Nalatenschapsplanning (estate planning)”.

Van het integraal financieel plan dat wij samen maken, ontvangt u een helder en persoonlijk financieel rapport. Bij dit rapport krijgt u ook een Inkijkversie van de financiële planning met duidelijke grafieken. In deze Inkijkversie kunt u zelf eenvoudig toekomstige veranderingen in uw uitgaven, het (verwacht) rendement en het spaar- en/of beleggingssaldo aanbrengen. De gevolgen van deze veranderingen worden direct doorgerekend in uw financiële planning op basis van de fiscale gegevens van dit jaar. Ook kunt u later een doorrekening vragen op basis van de dan geldende fiscale gegevens en eventuele andere veranderingen in uw persoonlijke situatie.

Onderneem nu actie

Met plannen kunt u niet vroeg genoeg beginnen. Velen erkennen dit wel, maar stellen het daadwerkelijk actie ondernemen uit. Als u geen financieel inzicht hebt, kan dit onverwachts leiden tot onverwachte financiële problemen voor uzelf en/of uw gezin. Hiermee zijn vaak grote bedragen gemoeid. U en/of uw gezin kunnen die problemen dan misschien niet meer oplossen door een ontstane ziekte, arbeidsongeschiktheid of overlijden. Ook bent u niet blij als u tegen de tijd dat u minder wilt gaan werken of hiermee te stoppen, ziet dat u te weinig pensioen en/of vermogen heeft opgebouwd. Stel het verkrijgen van financieel inzicht en het maken van een financieel plan daarom niet uit. Met financieel inzicht weet u wat u kunt doen om die problemen te voorkomen.

Bovendien kunt u met ‘sparen voor later’ vaak beter maar zo snel als mogelijk beginnen. Hiervoor zijn twee belangrijke argumenten:

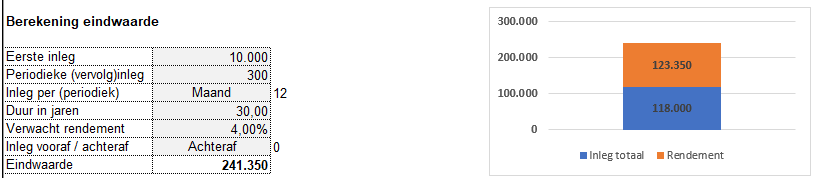

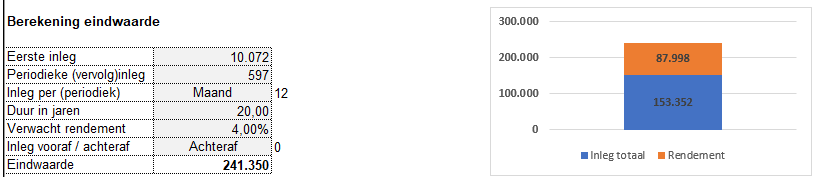

- Tijd is een belangrijke factor bij het opbouwen van vermogen. Hoe eerder u hiermee begint, hoe minder u zelf hoeft in te leggen om het gewenste doel te bereiken, zie de voorbeeldberekeningen hieronder.

- U mist fiscaal voordeel als blijkt dat (pensioen)vermogen opbouwen via een lijfrente en/of pensioenregeling (box 1) voor u interessanter is dan sparen en/of beleggen in box 3 of box 2.

Voorbeeldberekening 1

Voorbeeldberekening 2

De doelstelling is dezelfde eindwaarde van € 241.350,- te bereiken, maar dan in 20 jaar in plaats van 30 jaar.

Wanneer u op lange termijn een goed rendement wilt realiseren met uw vermogen, komt u uit bij beleggen. Hoe langer deze termijn is, hoe minder groot de kans is dat uw gemiddeld rendement negatief is. Daarnaast leidt met de huidige lage rente en de hoge inflatie normaal sparen bij de bank jaar in jaar uit tot een situatie waarin uw vermogen in euro’s misschien wel hetzelfde blijft, maar wat u ervoor kunt kopen wordt elk jaar minder.

Werkwijze

Vroeger was het inventariseren van de benodigde gegevens wel eens een reden om het maken van een financiële planning uit te stellen. Dat kan nu geen argument meer zijn, want de meeste gegevens kunt u in minder dan 5 minuten veilig verzamelen en doorgeven. Hiervoor maken we gebruik van de app van GegevensDelen van iWize B.V. (www.iwize.nl). Via deze app worden uw gegevens opgehaald bij de Belastingdienst, MijnOverheid, Mijnpensioenoverzicht en het UWV. Daarmee bespaart u veel tijd en het gebruik van deze app is voor u kosteloos.

Op basis van deze gegevens ontvangt u een eerste Inkijkversie van de financiële planning op basis van de huidige situatie, dus zonder rekening te houden met uw doelstellingen en wensen.

Aan de hand van deze Inkijkversie en de bijlage met de ontvangen gegevens via iWize, stemmen wij telefonisch of via beeldbellen af welke (relevante) gegevens nog ontbreken en welke gegevens we nog moeten aanpassen/actualiseren. De gegevens van bijvoorbeeld privé afgesloten financiële producten dient u zelf nog te verstrekken.

Nadat wij deze versie van de financiële planning hebben aangevuld met eventueel nog ontbrekende gegevens en/of de inmiddels verouderde gegevens hebben geactualiseerd, maken wij een afspraak om samen een financieel plan te maken.

Nalatenschapsplanning (estate planning)

Nadat we een financieel plan hebben gemaakt, is een nalatenschapsplanning (estate planning) misschien een goed idee!

Er zijn er mogelijkheden om de nalatenschap aan uw persoonlijke wensen aan te passen. Een schenkingsplan kan hier onderdeel van uitmaken. Ook de testamentvorm en de hierin opgenomen extra bepalingen, zijn van invloed op de vermogensverschuiving na een overlijden. Maar vaak ook op de te betalen erfbelasting na het eerste overlijden en het overlijden van de langstlevende. Het niet goed en/of niet volgens uw wensen regelen van uw nalatenschap kan uw erfgenamen (veel) geld kosten.

Als er een financiële planning is gemaakt, kost het relatief weinig extra tijd en geld om nalatenschapsplanning te maken met een goede cijfermatige onderbouwing bij verschillende testamentvormen en aanvullende bepalingen. Lees meer op de pagina nalatenschapsplanning.

Kosten financieel inzicht en plan

Uw investering is: € 570,- en maximaal 4 uur tijd!

Bent u alleenstaand en/of wilt u alleen financieel inzicht en een plan voor één van de genoemde scenario’s, dan betaalt u slechts € 518,-.

Als u dat wenst, kan het gesprek op afstand plaatsvinden. We maken dan gebruik van videobellen en beeldschermdelen via een beveiligde verbinding. U krijgt dan € 50,- korting.

Deze dienstverlening is vrijgesteld van BTW als u de intentie heeft dat wij voor u gaan bemiddelen voor een eventueel af te sluiten financieel product om een inkomenstekort te vermijden. Ook als u later besluit om via een andere financieel adviseur een financieel product af te sluiten, is deze dienstverlening vrijgesteld van BTW. De bovengenoemde bedragen zijn exclusief 21% BTW.

De kosten voor het eventueel afsluiten van een financieel product zijn niet inbegrepen. Dit geldt ook voor het eventueel maken van een estate planning en/of schenkingsplan.

Hiervoor maken wij, indien van toepassing en gewenst, aparte afspraken. Een indicatie van de kosten voor enkele vormen van dienstverlening vindt u op: https://www.hertgerspensioenadvies.nl/tarieven/. De vermelde prijzen zijn vaak inclusief het maken van een financieel plan voor een bepaald scenario. Op de vermelde bedragen kunt u een bedrag ter grootte van € 399,- in mindering brengen, omdat het desbetreffende scenario al een onderdeel is van het financieel plan.

Wilt u meer inzicht in én een plan voor uw financiële toekomst? Neem dan contact met ons op. Wij helpen u graag.

PS: U kunt snel en makkelijk uw pensioen checken met de Pensioenchecker app, download deze gratis app en log in met DigiD.